外形標準課税の拡充(大法人)

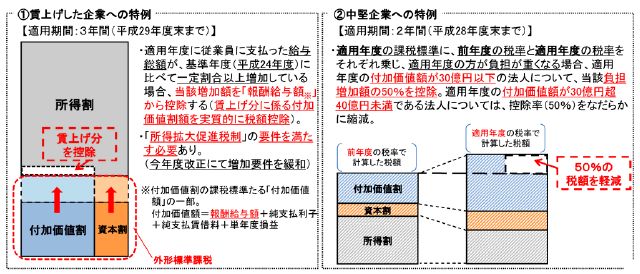

| ○ 大法人について、法人事業税における外形標準課税を2倍に拡充する一方、所得割の税率を引き下げる。 ○ 増税となる企業への影響を緩和するため、平成27・28 年度の2段階で拡充。さらに、以下の特例措置を確保。 ①賃上げへの取組を阻害しないよう、一定以上の賃上げ分を控除。 ②地域の経済・雇用を支える中堅企業について、外形拡充により税負担が増加する場合はこれを軽減。 |

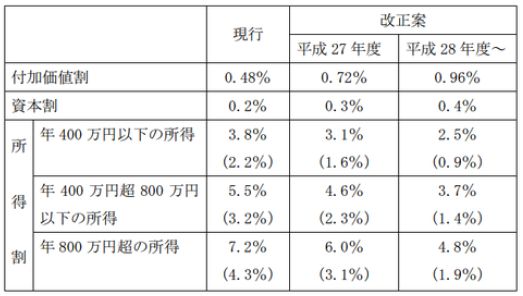

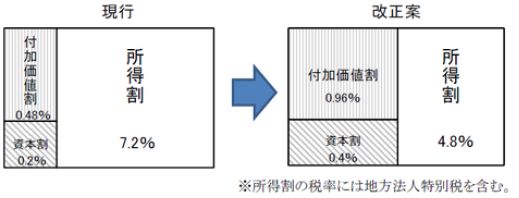

( 付加価値割:現行0.48%⇒0.72%⇒0.96% 資本割:現行0.2%⇒0.3%⇒0.4% )

○ 所得割の税率を2/3に引き下げる(現行:7.2%⇒6.0%⇒4.8%)。 ※外形標準課税の拡充と並行して2段階で見直し

○ 以下2つの特例措置を講ずる(いずれも赤字法人にも適用可能)。

また、外形標準課税の資本割と法人住民税の均等割の「資本金等の額」が「資本金+資本準備金」との比較になり、要注意です。

(1) 法人事業税の税率の改正

資本金の額又は出資金の額(以下「資本金」という。)1億円超の普通法人の法人事業税の標準税率を次のとおりとし、それぞれ平成27年4月1日から平成28年3月31日までの間に開始する事業年度及び平成 28 年4月1日以後に開始する事業年度から適用。

(注1) 所得割の税率下段のカッコ内の率は、地方法人特別税等に関する暫定措置法適用後の税率。

(注2) 3以上の都道府県に事務所又は事業所を設けて事業を行う法人の所得割に係る税率については、軽減税率の適用はない。

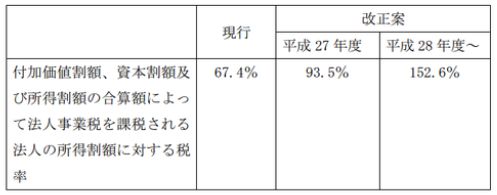

(2) 地方法人特別税の税率の改正

資本金1億円超の普通法人の地方法人特別税の税率を次のとおりとし、それぞれ平成27年4月1日から平成28年3月31日までの間に開始する事業年度及び平成28年4月1日以後に開始する事業年度から適用する。

(3) 資本割の課税標準の見直し等

現行の資本割の課税標準である資本金等の額が、資本金に資本準備金を加えた額を下回る場合、当該額を資本割の課税標準とする。

法人住民税均等割の現行の税率区分の基準である資本金等の額に無償増減資等の金額を加減算する措置を講ずるとともに、当該資本金等の額が資本金に資本準備金を加えた額を下回る場合、当該額を均等割の税率区分の基準とする。

(4) 付加価値割における所得拡大促進税制の導入

平成27年4月1日から平成30年3月31日までの間に開始する事業年度に国内雇用者に対して給与等を支給する法人について、その法人の雇用者給与等支給増加額(雇用者給与等支給額から基準雇用者給与等支給額を控除した金額)の基準雇用者給与等支給額に対する割合が3%以上(平成28年4月1日から平成29年3月31日までの間に開始する事業年度については4%以上、平成29年4月1日から平成30年3月31日までの間に開始する事業年度については5%以上)であるとき(次の①及び②の要件を満たす場合に限る。)は、その雇用者給与等支給増加額を付加価値割の課税標準から控除できることとする。

① 雇用者給与等支給額が前事業年度の雇用者給与等支給額以上であること

② 平均給与等支給額が前事業年度の平均給与等支給額を上回ること

(注) 国内雇用者、雇用者給与等支給額及び基準雇用者給与等支給額等については、法人税における雇用者給与等支給額が増加した場合の税額控除制度の計算の例による。

また、雇用安定控除との調整等所要の措置を講ずる。

(5) 法人事業税の税率の改正に伴う負担変動の軽減措置

資本金1億円超の普通法人のうち平成27年4月1日から平成28年3月31日までの間に開始する事業年度に係る付加価値額が 40億円未満の法人について、当該事業年度に係る事業税額が平成27年3月31日現在の付加価値割、資本割及び所得割の税率を当該事業年度のそれぞれの課税標準に乗じて計算した額を超える場合にあっては、付加価値額が30億円以下の法人についてはその超える額に2分の1の割合を乗じた額を、付加価値額が30億円超40億円未満の法人についてはその超える額に付加価値額に応じて2分の1から0の間の割合を乗じた額を、それぞれ当該事業年度に係る事業税額から控除する措置を講ずる。

資本金1億円超の普通法人のうち平成28年4月1日から平成29年3月31日までの間に開始する事業年度に係る付加価値額が40億円未満の法人について、当該事業年度に係る事業税額が平成28年3月31日現在の付加価値割、資本割及び所得割の税率を当該事業年度のそれぞれの課税標準に乗じて計算した額を超える場合にあっては、付加価値額が30億円以下の法人についてはその超える額に2分の1の割合を乗じた額を、付加価値額が30億円超40億円未満の法人についてはその超える額に付加価値額に応じて2分の1から0の間の割合を乗じた額を、それぞれ当該事業年度に係る事業税額から控除する措置を講ずる。

【ポイント】

「(1)法人事業税の税率の改正」と「(2)地方法人特別税の税率の改正」により、「外形標準部分(付加価値割・資本割)1:所得割3」から「外形標準部分1:所得割1」に改正となります。

法人税率引下げと合わせて、国・地方を通じた法人実効税率(現行34.62%)は、平成27年度に32.11%(▲2.51%)、平成28年度に31.33%(▲3.29%)となります。

「(3)資本割の課税標準の見直し等」、例えば、自己株式の取得等により、資本金等の額が少額またはマイナスとなっている法人が要注意です。

特に各都道府県・市区町村に事業所を置いている法人にとっては、均等割の区分が大幅に上昇し、大きな影響があります。法人税申告書別表五(一)の「資本金等の額」と「資本金+資本準備金」の金額を確認しましょう。